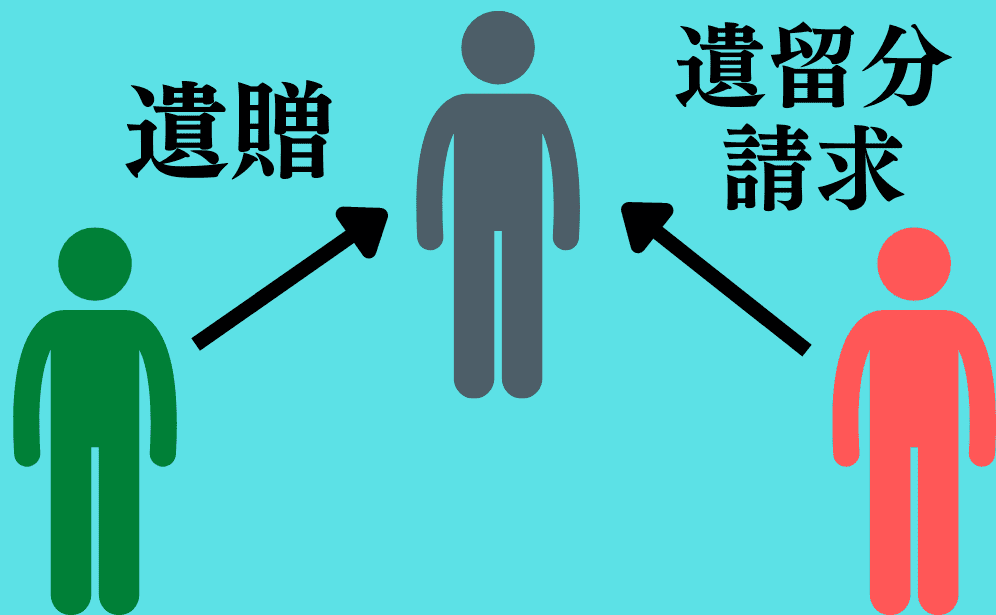

遺贈する財産額によっては、相続人の遺留分を侵害する可能性があります。

遺留分を侵害された相続人は、遺贈の受遺者に対して遺留分侵害額請求をすることができます。

相続財産に不動産が含まれていると、遺留分の計算で揉めやすくなるので気を付けてください。

今回の記事では、遺贈と遺留分について説明しているので、遺贈を検討しているなら参考にしてください。

目次

1.遺贈が遺留分を侵害している状態とは?

まず初めに、遺贈が遺留分を侵害していることを簡単に説明します。

遺留分を分かりやすく説明するなら、相続人に保障された最低限度の相続分です。

※兄弟姉妹は除きます。

したがって、遺言書で全財産を遺贈しても、相続人は遺留分侵害額を請求することができます。

例えば、亡くなった人に子どもが1人いて、遺留分の額が500万円だったとします。

亡くなった人が遺言書で第3者に全財産(1,000万円)を遺贈していても、子どもは遺留分を侵害されているので、受遺者に遺留分侵害額請求をすることが可能です。

遺贈の受遺者は遺留分権利者(子ども)から遺留分侵害額請求を受けたら、遺留分侵害額として500万円を支払います。

実際には、相続人(遺留分権者)や遺贈の受遺者が複数人存在したりするので、遺留分の計算が複雑になります。

2.相続人は遺贈の受遺者に遺留分侵害額請求

次は、具体的に遺贈が遺留分を侵害している状態について説明していきます。

遺留分の割合は、相続人が直系尊属だけであれば全体の3分の1で、それ以外であれば全体の2分の1です。

例えば、配偶者と子ども2人が相続人であれば、遺留分の割合は以下のようになります。

- 配偶者:2分の1×2分の1=4分の1

- 子ども:2分の1×4分の1=8分の1

- 子ども:2分の1×4分の1=8分の1

全体の遺留分2分の1を法定相続分の割合で分割します。

相続財産が3,000万円であれば、遺留分の額は以下のようになります。

- 配偶者:3,000万円×4分の1=750万円

- 子ども:3,000万円×8分の1=375万円

- 子ども:3,000万円×8分の1=375万円

上記の遺留分額を使用して説明していきます。

2-1.遺贈の受遺者が1人なら遺留分侵害額請求をするだけ

全財産を1人に遺贈している場合は、相続人が受遺者に遺留分侵害額請求をするだけです。

ただし、遺留分侵害額請求をするかどうかは、相続人がそれぞれ自由に決めることができます。

他の相続人が遺留分侵害額請求をしないからといって、自分の遺留分が増えるわけではありません。

例えば、配偶者は遺留分侵害額請求をするが、子どもは遺留分侵害額請求をしない可能性もあります。

「遺留分を考慮して遺贈する」または「遺留分を侵害しても遺贈する」、どちらにするかは遺言書を作成する際の重要なポイントです。

2-2.遺贈の受遺者が複数人なら負担額の計算に注意

全財産を複数人に遺贈している場合は、遺留分侵害額請求も複雑になります。

遺留分の負担については、原則と例外があるので気を付けてください。

遺贈の価格割合で遺留分を負担する

原則として、遺贈の受遺者が複数人存在する場合、遺贈の価格割合で遺留分侵害額を負担します。

相続財産が3,000万円で、受遺者AとBに遺贈しているケースです。

- 受遺者A(2,000万円)

- 受遺者B(1,000万円)

相続財産が3,000万円なので遺留分額は1,500万円です。

遺留分額を遺贈の価格割合で負担します。

- 受遺者A(1,000万円)

- 受遺者B(500万円)

上記の金額が、受遺者の負担金額になります。

ただし、遺言書に別段の意思表示が記載されていれば、遺言者の意思に従います。

遺言書に別段の意思表示が記載されている

例外として、遺言書に別段の意思表示が記載されていれば、遺言者の意思に従います。

遺言書

遺言者は、2,000万円をA(生年月日、住所)に遺贈する。

遺言者は、1,000万円をB(生年月日、住所)に遺贈する。

遺留分侵害額請求はAに対して先に請求し、不足額があればBに請求すること。

上記のような意思表示が記載されていれば、遺贈の価格割合ではなく全額をAに請求します。

3.相続財産によっては遺贈の受遺者と遺留分額で揉める

最後は、相続人と遺贈の受遺者が遺留分額で揉める可能性についてです。

相続財産が預貯金だけであれば、遺留分額で揉める可能性は低いでしょう。

一方、相続財産に不動産が含まれていると、遺留分額で揉める可能性があります。

3-1.不動産は取引価格で評価するのでズレが生じる

相続財産に不動産が含まれている場合、不動産は取引価格で計算します。

ですが、不動産の取引価格は目安にする評価額によって多少のズレが生じます。

遺留分権利者と遺贈の受遺者では立場が違うので、不動産の評価額で揉めやすくなります。

関連記事を読む『遺留分は不動産評価の方法により金額が変わる』

遺贈に不動産が含まれる場合

例えば、全財産(不動産)を遺贈したとします。

相続人(遺留分権利者)からすると、不動産の評価額が高ければ請求額も高くなります。

一方、遺贈の受遺者からすれば、不動産の評価額が低ければ請求される額も低くなります。

遺贈に不動産が含まれない場合

例えば、不動産を相続人に相続させて、預貯金(1,000万円)を遺贈したとします。

相続人(遺留分権利者)からすると、不動産の評価額が低ければ遺留分を侵害していることになります。

一方、遺贈の受遺者からすれば、不動産の評価額が高ければ遺留分を侵害していないことになります。

3-2.遺留分侵害額請求の対策に現金を用意しておく

相続財産に不動産が含まれているなら、遺留侵害額請求の支払い用に現金を用意するのも有効です。

遺贈する預貯金が多ければ問題ないですが、預貯金が少なければ生命保険等も活用して現金を用意します。

あるいは、不動産を残す必要がないのであれば、生前に現金化して争いの芽を摘むこともできます。

※受遺者に生前贈与すると遺留分で揉めます。

関連記事を読む『遺留分を支払う現金がない場合はどうすればいいのか?』

4.さいごに

遺言者は遺贈により自由に財産を渡すことができます。

ただし、相続人には遺留分があるので、遺贈の受遺者に対して遺留分侵害額請求をすることができます。

相続財産が現金や預貯金だけであれば、遺留分を計算するのも簡単です。

それに対して、相続財産に不動産が含まれていると、遺留分を計算するのが難しくなります。

相続人(遺留分権利者)がいるなら、遺贈と遺留分の関係について知っておいてください。